Embora as criptomoedas (moedas virtuais) não sejam um bem ou direito regulamentado por lei específica, elas são uma realidade mundial. Atualmente existem diversas criptomoedas como Bitcoin, Ethereum, Litecoin, Dogecoin, Aeon, entre outras.

As moedas virtuais permitem realizar compras e vendas online, podendo ser consideradas como um ativo financeiro e por isso devem ser declaradas na Declaração de Imposto de Renda de Pessoa Física.

Muitas dúvidas surgiram a respeito da necessidade de declarar ou não as moedas virtuais, contudo a Receita Federal esclareceu no manual de orientação ao preenchimento da declaração tais dúvidas.

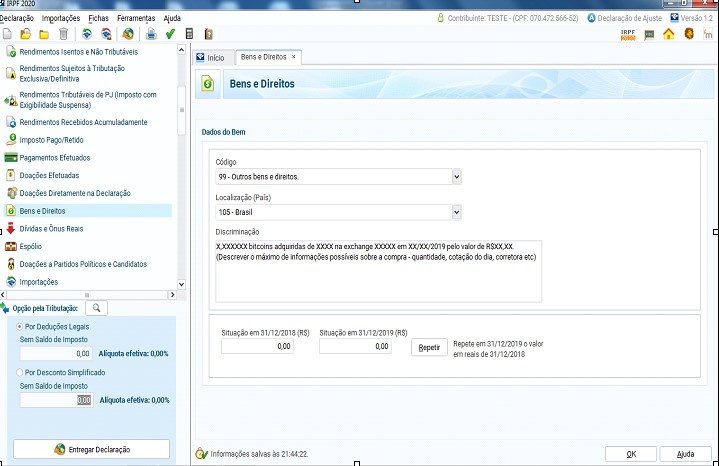

Nesse sentido, é importante destacar que as moedas virtuais, embora não sejam consideradas como moeda nos termos do marco regulatório atual, devem ser declaradas na Ficha Bens e Direitos como “outros bens”, uma vez que podem ser equiparadas a um ativo financeiro. Elas devem ser declaradas pelo valor de aquisição.

É necessário atenção ao declarar tal ativo, pois como esse tipo de “moeda” não possui cotação oficial, uma vez que não há um órgão responsável pelo controle de sua emissão, não há uma regra legal de conversão dos valores para fins tributários. Entretanto, o contribuinte deverá guardar documentação que comprove a autenticidade desses valores.

Não é tão difícil declarar as moedas virtuais na Declaração de Imposto de Renda de Pessoa Física. Basta acessar o programa de preenchimento e envio da declaração, selecionar a ficha de bens e direitos e preencher conforme sugestão abaixo:

Outro ponto que deve ser levado em consideração é que na hipótese em que a moeda virtual tenha o valor de compra unitário superior a R$5.000,00 é obrigatório a declaração do bem, nos termos do art. 25, § 1º, inciso II da Lei Federal 9.250/95.

Além da declaração das moedas virtuais na ficha de bens e direitos, é necessário informar os ganhos obtidos com a alienação dessas moedas.

De acordo com a Receita Federal os ganhos obtidos com a alienação de moedas virtuais (bitcoins, por exemplo) cujo total alienado no mês seja superior a R$ 35.000,00 são tributados, a título de ganho de capital, segundo alíquotas progressivas estabelecidas em função do lucro, e o recolhimento do imposto sobre a renda deve ser feito até o último dia útil do mês seguinte ao da transação.

É importante que o contribuinte guarde a documentação que comprove a autenticidade das operações, pelo prazo de no mínimo 5 (cinco) anos.

Neste contexto, atentando ao fato de que não há previsão legal para que as Exchanges efetuem a retenção do Imposto de Renda na Fonte (IRRF), é de inteira responsabilidade do contribuinte efetuar o cálculo e a declaração dos valores recebidos nas eventuais operações de alienação de moedas virtuais (com ou sem ganho de capital).

Tendo em vista que a moeda virtual (Bitcoin, Litecoin e outras) possui conteúdo econômico, é possível apurar ganho de capital sobre o eventual lucro. Estão sujeitas à apuração de ganho de capital as operações que importem:

I – alienação, a qualquer título, de bens ou direitos ou cessão ou promessa de cessão de direitos à sua aquisição, tais como as realizadas por compra e venda, permuta, adjudicação, dação em pagamento, procuração em causa própria, promessa de compra e venda, cessão de direitos ou promessa de cessão de direitos e contratos afins;

Desde 1º de janeiro de 2017, operações de alienação de bens e direitos de qualquer natureza passíveis de apuração de ganho de capital sujeitam-se às seguintes alíquotas:

I – 15% sobre a parcela dos ganhos que não ultrapassar R$ 5.000.000,00;

II – 17,5% sobre a parcela dos ganhos que exceder R$ 5.000.000,00 e não ultrapassar R$ 10.000.000,00;

III – 20% sobre a parcela dos ganhos que exceder R$ 10.000.000,00 e não ultrapassar R$ 30.000.000,00; e

IV – 22,5% sobre a parcela dos ganhos que ultrapassar R$ 30.000.000,00.

Na hipótese de alienação em partes do mesmo bem ou direito, a partir da segunda operação, desde que realizada até o final do ano-calendário seguinte ao da primeira operação, o ganho de capital deve ser somado aos ganhos auferidos nas operações anteriores, para fins de definição da alíquota aplicável, deduzindo-se o montante do imposto pago nas operações anteriores.

Ocorre que, até julho de 2019, as moedas virtuais não possuíam fácil rastreabilidade pela Receita Federal do Brasil, dessa forma o contribuinte omitia a declaração das moedas virtuais, mesmo com o risco de explicar os acréscimos patrimoniais em sua declaração de imposto de renda.

Entretanto, com a Instrução Normativa RFB nº 1.888, de 3 de maio de 2019, passou a ser obrigatório a prestação de informações relativas às operações realizadas com criptoativos (moedas virtuais) ao Fisco Federal, tanto por parte do contribuinte quanto por parte das Exchanges.

Dessa forma se torna mera ilusão acreditar que a Receita Federal não possui as evidências de movimentação de moedas virtuais pelos contribuintes e pelas Exchanges.

Por fim, ressalta-se a importância de se declarar os valores correspondentes às operações realizadas com criptoativos (moedas virtuais) na Declaração de Imposto de Renda de Pessoa Física para evitar problemas com o Leão. Na dúvida busque um profissional capacitado para auxiliar no preenchimento da declaração e cálculo dos ganhos de capital.

Autor: Marcos Miranda Souza